摩尔线程上市不到两周,又一家国产芯片企业沐曦登陆A股。

和摩尔线程一样,沐曦也创造了令人炫目的财富神话:首日高开568.83%,报700元/股,总市值达2800亿元,本次IPO募资41.97亿元,发行价104.66元/股,网上中签率仅0.03348913%。

中一签盈利近30万元,直接刷新了A股年内打新收益纪录。

与之相对,被称为国产英伟达的摩尔线程,截止至发稿,股价报715.06元/ 股,较昨日收盘微涨 0.51%,当前总市值约 3361 亿元,位列A股第三高价股,仅次于寒武纪和贵州茅台。

股价与市值的火爆表现,让沐曦与摩尔线程这两家国产 GPU 头部玩家成功站上聚光灯下。但资本市场的热度背后,是两家企业截然不同的基因底色、技术路线博弈,以及对国产算力替代赛道的差异化布局。

两家国产GPU 芯片在资本市场上接连缔造财富神话,无疑会令“英伟达国产平替”们的上市之路更加急迫,问题是,第三个幸运儿会是谁?这场财富盛宴又能持续多久?

A

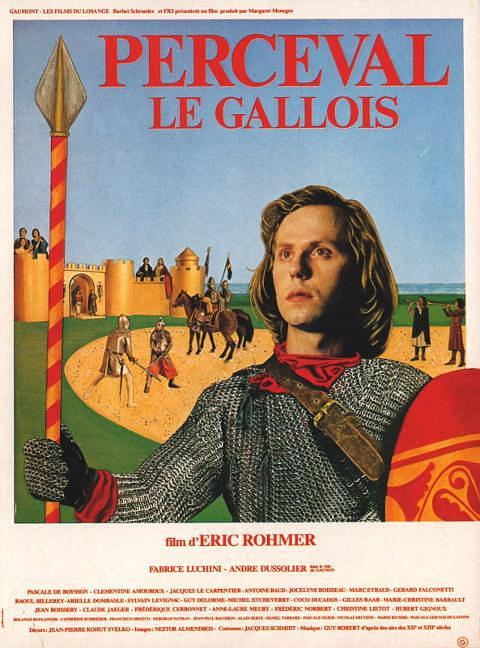

如果摩尔线程被称作是国产英伟达,那么沐曦就是国产AMD。

沐曦成立于2020年9月,创始人陈维良曾在AMD工作17年,担任过AMD全球GPGPU设计总负责人,负责全球通用计算GPU产品线的整体设计与管理,主导并完成15款高性能GPU产品的流片与量产。联合创始人彭莉和杨建,两人都是AMD企业院士。

彭莉是AMD全球首位华人女性企业院士,在AMD任职多年历任图形架构师、系统架构师、首席芯片架构师等职务。杨建在AMD工作了14年,同样拥有深厚的GPU技术积累。

沐曦的产品线很清晰,分成三大系列。曦思N系列专注AI推理,首款智算推理芯片曦思N100于2022年1月交付流片,2023年4月正式量产。曦云C系列做训推一体和通用计算,这是公司目前的主力产品,曦云C500于2024年2月正式量产,采用7nm工艺,专注AI训练、推理及科学计算。还有曦彩G系列负责图形渲染,不过这个系列目前还在研发阶段,尚未量产。

从产品路线看,沐曦走的是典型的,“先做推理,再做训练,最后补齐图形”的路径。

2022年,沐曦先拿推理芯片打开市场,2024年训推一体芯片量产后迅速成为营收支柱,图形渲染则留到后面慢慢打磨。

业绩数据能看出这家公司的爆发力。2022年营收只有42.64万元,2023年跃升到5302.12万元,2024年达到7.43亿元,三年复合增长率高达4074.52%。2025年前三季度营收已经达到12.36亿元,同比增长453.52%,全年营收预计在15亿到19.8亿元之间。

但高增长的背后是持续的亏损。2022年到2024年,归母净利润分别为-7.77亿元、-8.71亿元、-14.09亿元,三年累计亏损超过30亿元。2025年前三季度亏损3.46亿元,虽然亏损幅度在收窄,但距离盈利还有距离。公司给出的预测是,最早将于2026年达到盈亏平衡。

这种财务状况在国产GPU行业其实是常态。GPU芯片属于资本和技术双密集型行业,前期研发投入巨大,需要持续烧钱打磨产品和生态,只有当出货量上来、规模效应显现之后,才有可能扭亏为盈。摩尔线程也一样,预计最早2027年才能实现盈利。

沐曦的客户主要集中在国家算力平台、智算中心、行业头部企业这些To B场景。产品已经部署在10余个智算集群,覆盖北京、上海、杭州、长沙、香港等多地,服务对象包括教科研、金融、交通、能源等行业。2024年营收中,曦云C500系列贡献了98%的收入,单一产品依赖度极高。

这既是优势也是风险。优势是资源集中、目标明确,能够把有限的资金和人力投入到最核心的产品上。风险是一旦C500被竞品超越或者遭遇技术瓶颈,公司的营收会立刻受到冲击。

从累计销量看,截至2025年第一季度,沐曦GPU累计销量超过2.5万片,2025年预计总出货量在3万到5万片之间。这个数字和英伟达一年550万张的出货量比起来,差距极其巨大。但在国产GPU领域,这个销量已经算是头部玩家的水平。

B

反观摩尔线程,其创始人张建中,在英伟达工作了14年,曾任英伟达全球副总裁、大中华区总经理。他亲历了GPU从图形芯片演变为AI基础设施的全过程,对英伟达的CUDA生态体系有着深刻理解。

摩尔线程的核心高管中,也有多位都来自英伟达。

这种基因差异直接决定了两家公司的技术路线选择。

摩尔线程的MUSA架构,走的是转译兼容路线。核心工具MUSIFY能够将CUDA C++源代码自动转换为MUSA C++源代码,再通过MUSA编译器生成基于MUSA指令集的二进制代码。

这种策略的杀手锏在于零门槛迁移,开发者用CUDA写的代码,可以在MUSA平台上无需修改直接运行,甚至常见的CUDA算子能即插即用。

MUSA已经开源了Torch-MUSA、OpenCV-MUSA、vLLM-MUSA等工具链,全面适配PyTorch、TensorFlow、百度飞桨等主流AI框架。截至2024年11月,Torch-MUSA专属支持的算子总数已超过1050个。

这种策略的优势很明显:开发者学习成本低,现有的CUDA生态可以快速迁移过来,对于急需国产替代方案的客户来说,这是最现实的选择。

但软肋也同样明显。本质上,这是在CUDA生态上加了一层转译层,英伟达的专利武器库随时可能引爆,而且转译过程必然会带来性能损耗,无论优化得多好,都难以完全避免。更关键的是,这条路走到极致,也只是,更好的兼容版,很难说是真正的技术自主可控。

沐曦的MACA软件栈,走的是自主指令集路线。GPU IP包含指令集、微架构在内全部自研,拥有独立知识产权,从底层与CUDA彻底切割。

MACA提供类C编程语言,兼容主流C/C++异构计算语法,但需要开发者重新学习和适配。

这种策略的优势是长期安全,不受英伟达EULA条款约束,技术演进完全自主可控,专利风险可以规避。但代价是生态重建成本巨大。

MACA直到2025年2月才开源工具链,比MUSA晚了近两年。开发者社区的活跃度远不如摩尔线程,迁移工具的易用性也有明显差距。除非客户被完全禁止使用任何英伟达产品,包括CUDA,否则主动迁移的意愿一般都很低。

相较之下,MUSA软件栈2022年首发,已经形成完整开发生态。

产品线战略上,摩尔线程走的是To C加To B双线布局。

To C端。摩尔线程的春晓芯片,220亿晶体管规模,集成4096个MUSA流处理核心加128个专用张量计算核心,主频1.9GHz,FP32算力15.2TFLOPS。

核心优势是全功能架构,单芯片同时支持现代图形渲染引擎、智能多媒体引擎、AI计算加速引擎、物理仿真四大引擎,覆盖DirectX、OpenGL、Vulkan、OpenCL等主流接口。MTT S3000是业内首款支持PCIe 5.0标准的GPU产品,256bit显存位宽配32GB GDDR6显存。

这种设计使其可以横跨AI智算、云游戏、云渲染、视频云等多场景。To C端的MTT S80消费级显卡,搭载完整的春晓芯片,能够流畅运行《暗黑破坏神3》《英雄联盟》等主流游戏。

这是国内唯一支持Windows DirectX 12的游戏显卡,也是国内唯一能批量出货桌面级显卡的厂商。

To B端,摩尔线程的产品线更加丰富。MTT S3000,面向云渲染、云游戏等企业场景。更高端的MTT S4000是训推一体智算卡,MTT S5000则支持FP8精度,专门针对大模型训练和推理优化。同时摩尔线程还有面向数据中心的万卡互联方案KUAE。

沐曦走的是纯To B路线,产品线高度聚焦。

沐曦的曦云C500,采用7nm工艺,通用GPU架构,专注AI训练、推理及科学计算,对标的是英伟达A100。

虽然其自研指令集和可重构GPU架构,并宣称通过独创硬件加速单元优化算力能耗比,突破了传统GPU能效瓶颈。

但曦彩G系列图形渲染GPU仍在研发阶段,无法提供成熟的图形能力。下一代旗舰曦云C700号称接近英伟达H100,但在H100的4000TFLOPS面前,15TFLOPS的C500更像是在追赶上一代产品。

曦思N100专注推理,曦云C500做训练推理兼顾,曦彩G系列图形渲染还在PPT阶段。

本质上这是两种不同的豪赌。摩尔线程赌的是,CUDA生态护城河会逐渐松动,通过转译工具抢夺英伟达的开发者。沐曦赌的是,自主可控的战略价值会倒逼客户接受生态重建成本。

前者像当年Android兼容Java应用的策略,后者则是自研内核。

C

然而历史已经给出了残酷的答案。

AMD在全球GPU市场苦战20年,市占率始终徘徊在10%左右,面对英伟达的CUDA生态壁垒几乎无解。这场国产AMD与国产英伟达的路线分歧,怎样才能避免重复的结局?

同时沐曦和摩尔线程也面临相同的问题,他们的产品性能远低于英伟达最新的旗舰产品。

根据摩根大通的数据,2025年英伟达出货550万张GPU。

相较之下,摩尔线程AI计算芯片1.5万到2万片,消费级显卡及SoC 15万片,但后者多为面向信创PC和轻薄本市场的低算力产品。沐曦截至2025年第一季度累计销量2.5万片,2025年预计总出货量3万到5万片。

不是因为价格,而是因为性能代差至少2到3代。

光是H100单卡性能相当于国产旗舰GPU的3到5倍,而且英伟达的迭代速度比国产厂商更快。等沐曦、摩尔线程的下一代产品出来,英伟达的B系列已经开始收割市场。

更要命的是,大部分所谓,国产化订单,本质上是被动替代,而非是客户主动选择,买不到英伟达才退而求其次。12月8日,特朗普宣布放宽英伟达H200出口政策后,字节内部迅速成立“H200 自采项目组”,腾讯则是参与紧急会议,提交H200需求预测报告。

从现状来看,目前国产GPU的真实应用场景大多是这些推理场景,算力要求低,国产勉强够用。教育科研,不追求极致性能。以及一些采购项目,强制国产化要求。

但在真金白银的商业AI训练市场,主动选国产方案的客户数量并不多。

从已有的订单看,沐曦和摩尔线程大概率会继续获得融资和政策支持,营收也会随着强制国产化订单增长。

但要真正成为客户的首选,而非备胎,需要解决三大核心问题:性能、软件生态成熟、供应链稳定性达到英伟达水平。

国产GPU的故事,注定是一场漫长的马拉松,IPO首日涨5倍的狂欢,并不能代表未来。

就在摩尔线程、沐曦双雄逐鹿科创板之际,另一个玩家——百度旗下的昆仑芯也传出赴港IPO的消息。2025年12月,路透社援引知情人士称,昆仑芯计划最早于2026年一季度向港交所递交上市申请,目标2027年初完成IPO,最新投后估值约210亿元。

更引人注目的数据是:昆仑芯2024年营收约20亿元,超过已上市的摩尔线程的4.38亿元和沐曦的7.43亿元,更是超过了寒武纪的11.74亿元。摩根大通预测,其2026年营收或暴涨至83亿元,是2025年预期的6倍。

更关键的是,昆仑芯是大厂自用模式的典型。百度持股59.45%,文心大模型的万卡训练集群就用的是昆仑芯,这种左手研发,右手采购的闭环是摩尔线程、沐曦这些市场化公司无法复制的天然优势。

昆仑芯选择港股而非科创板,可能也透露出其直至2026年才有望实现盈亏平衡,A股对盈利的硬性要求显然不太友好。其外部客户占比约40%,包括vivo、吉利汽车、招商银行、南方电网等,虽然看似多元化,但核心还是靠百度内部订单撑起规模。

大厂自用,能保证订单稳定,但若找不到其他出路,那就等于天花板锁死。

但对于一直对百度市值不满的李彦宏来说,昆仑芯上市是一次难得的享受市场“高估”的机会。盛宴不常,盛筵难再,英伟达国产平替们唯有努力成为财富神话,或许才有足够的储备撑到黎明。